- 作者:小编

- 发表时间:2024-07-11 18:46

尊龙人生就是博d88华尔街见闻·信风(ID:TradeWind01)根据金融监管总局数据不完全统计,2024年1月1日至7月8日期间,共退出分支机构925家,同比减少17%。

从机构级别看,其中仅0.76%退出机构为分公司(均为安邦财险分公司)、7.14%为中心支公司、29.19%为支公司、61.08%为营销部、营销服务部及电线前后,随着互联网普及、经济蓬勃发展与消费者需求细化,保险业粗放发展模式的弊端显现,销售端大进大出的“人海战术”与“跑马圈地”式的网点布局逐步失灵。

金融监管总局数据显示,2023年共有2060家保险分支机构退出,其中人身险分支机构1337家、财产险公司分支机构723家。

而2020年至2022年,退出市场的保险公司分支机构分别为971家、2197家、2966家。

即便在退出机构数量大幅减少的2023年,作为主力的人身险分支机构依旧呈现“净流出”趋势:当年共1337家人身险公司分支机构退出、1067家机构设立,净减少270家。

华尔街见闻·信风(ID:TradeWind01)根据金融监管总局数据不完全统计,截至7月8日,年内共有925家保险分支机构退出、1612家分支机构设立。

以中国人寿为例,其2019年底依旧坐拥国内个险人力超161.3万人,但2023年底已缩水为69.4万人;其2020年底仍经营网点超2万处,但2023年底已降至1.83万处。

随着互联网的普及与科技金融的发展,许多简单的销售业务与售后服务均可通过手机操作完成,线下网点存在的必要性减少。

加之线下经营还需要承担房租、水电、人员培训带来的经营成本,若分支机构无法带来足够客观的收益,保险公司则更倾向于关停分支机构。

保险机构大体可分为四级:总公司为一级、省级分公司为二级、中心支公司为、支公司与营销服务部等则为四级。

但从近几年趋势看,不少保险机构开始将销售“火力”由线下转为线上,大量缩减作为“毛细血管”营销服务部。

金融监管总局披露,2023年退出的人身险分支机构约80%为营销服务部;截至7月8日,年内退出的分支机构中仍有约61.22%为营销服务部与电话销售中心。

这正是因为,此类机构日常活动以营销服务为主,销售业务涉及较少。加之当下营销服务线上化趋势明显,入不敷出的营销服务部极易成为退出对象。

同时,华尔街见闻·信风(ID:TradeWind01)对比发现,保费增速较高地区分支机构退出数量普遍较少。

例如,2023年原保险保费增速最高的、上海、北京3地,今年内分支机构退出数量分别为0家、10家、3家。

原银保监会数据显示,2019年至2022年上半年,全国保险公司在保险中介监管信息系统执业登记的代理制销售人员由912万人降至570.7万人。

华尔街见闻·信风(ID:TradeWind01)自行业内获悉,至2024年上半年,保险代理人或已不足300万人。

但不同于以往,华尔街见闻·信风(ID:TradeWind01)统计发现,2024年内各公司分支机构调整的重点已由作为“毛细血管”的营销服务部向规模更大、功能更多的支公司与中心支公司转移。

机构流出上,截至7月8日,年内被退出机构中有29.19%为支公司,2022年同期这一比例尚不到10%;机构进入上,新设分支机构中有18.67%为中心支公司、34.93%为支公司,而营销服务部比例仅为18.98%。

金融监管总局披露尊龙人生就是博d88,2023年内共有1337家人身险公司分支机构退出。其中,国寿寿险、泰康人寿、平安寿险、太保寿险共退出分支1053家,占比达78.76%。

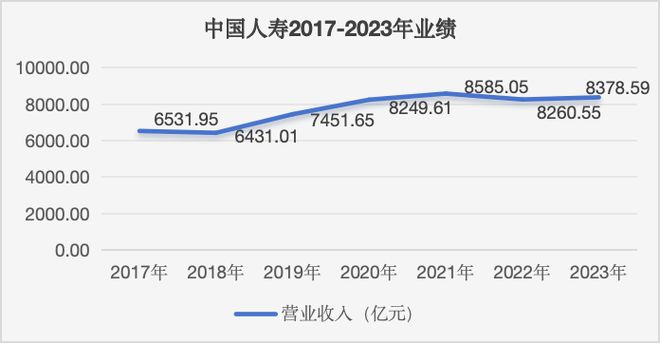

以中国人寿为例。自2020年后,中国人寿营业收入增速放缓,2011年至2023年尊龙人生就是博d88,其退出分支机构数量分别为942家、672家、364家。

华尔街见闻·信风(ID:TradeWind01)查询多家注册资本30亿元以下保险公司有关信息,发现其近2年分支机构调整普遍较少。

其中,华贵人寿、弘康人寿、三峡人寿、鼎诚人寿、和泰人寿、华汇人寿等多家公司均无分支机构设立与退出记录。

银保渠道优势在于银行手握大量风险偏好较低的高客,有大量风险保障需求待挖掘;经纪人代理渠道的优势则在于不存在机构限制,产品货架丰富、消费者可选择空间大;而互联网渠道的优势则在于触手可及的便利,消费者可直接投保简单的保险产品。

与上述中介渠道相比,个险渠道固然有助于销售自身产品体系、打造自身的品牌声量,但其高昂的培育成本也让不少中小型保险公司望而却步。

“早几年我们就不做代理人队伍的培育了。”一家中小型险企中层对华尔街见闻·信风(ID:TradeWind01)表示,“成本是在太高,销冠还有被大公司挖走的风险,不如直接找中介公司更干脆。”

而另一名大型保险公司高层则透露,“把一名保险代理人从‘小白’培养到能稳定接单、稳定获客、且月均收入保持1万元以上,需要2年左右的时间。”

大公司更青睐通过规模优势“卷”队伍。相比中介,其自建的代理人队伍更专业,同时对自身的产品体系及品牌价值有完整的认识。

小公司则另辟蹊径“卷”产品。尤其在2023年预定利率换挡的关键时刻,不少中小型保险公司主打“性价比”策略,通过1-2款“网红”产品实现了当年保费收入30%的增长。

一名上市保险公司省级分公司中层对华尔街见闻·信风(ID:TradeWind01)表示,人员变化是每家公司都无法回避的问题。

“上半年我们分公司的主要任务就是增员,集团的主要任务也是增员。人员脱落带来的业绩压力非常大。”上述中层表示,“增员包括招聘、培训,以及各种类型的动员会,会有具体的指标要求。”

华尔街见闻·信风(ID:TradeWind01)关注到,当前人身险市场中预定利率相对靠前产品多为中小公司产品,预定利率较大型保险公司产品可高出0.25%左右。

相关文章:-

尊龙人生就是博d88,“恋爱合约”购买容易兑现难

-

尊龙人生就是博d88,西安市项目立项报告的审批流程

-

尊龙人生就是博d88,立项需要什么资料 立项需要提供哪些材料

-

尊龙人生就是博d88,国家税务总局令(第7号)

-

尊龙人生就是博d88,熟知建设工程立项审批所需资料及流程是顺利开展项目的第一步!

-

尊龙人生就是博d88,公司规章制度与管理条例

-

尊龙人生就是博d88,经典重温六大要素打造强有力组织

-

尊龙人生就是博d88,《公司法》最新修订内容及全文(2023)

-

尊龙人生就是博d88,2023注册香港公司必备的“六要素”

-

尊龙人生就是博d88,国务院修改并重新公布《中华人民共和国公司登记管理条例